SOU 2025:30

Enklare mervärdesskatteregler vid försäljning av begagnade varor och donation av livsmedel

Till statsrådet och chefen för Finansdepartementet

Regeringen beslutade vid regeringssammanträde den 15 februari 2024 att tillkalla en särskild utredare med uppdrag att se över de mervärdesskatteregler som gäller vid försäljning av begagnade varor och beskattningsbara personers gåva av varor (dir. 2024:15). Kammarrättslagmannen Petter Classon förordnades den 1 april 2024 som särskild utredare.

Utredningen har antagit namnet Utredningen om enklare mervärdesskatteregler för gåvor och begagnade varor. Vilka som har deltagit i utredningens arbete anges på nästa sida.

Utredningen överlämnar härmed sitt betänkande ”Enklare mervärdesskatteregler vid försäljning av begagnade varor och donation av livsmedel” (SOU 2025:30).

Uppdraget är härmed slutfört.

Stockholm i mars 2025

Petter Classon

Anders Bondemark Sofie Hilbrand

Förteckning över vilka som deltagit i utredningens arbete

Experter (samtliga fr.o.m. den 19 april 2024)

Ämnesråd Jerker Forssell (Klimat- och Näringslivsdepartementet) Departementssekreterare Raisa Gunnarsson (Finansdepartementet) Rättslig expert Thomas Johansson (Skatteverket) Rättssakkunnig Karin Larsson Linnerhed (Finansdepartementet) Näringspolitisk expert Magnus Nikkarinen (Svensk Handel) Skatteexpert Anna Sandberg Nilsson (Svenskt Näringsliv)

Sekreterare

Departementssekreterare Sofie Hilbrand (fr.om. 19 april 2024) Departementssekreterare Anders Bondemark (fr.o.m. 12 maj 2024)

Förkortningar

Dir.

Direktiv

EES

Europeiska ekonomiska samarbetsområdet

IL

Inkomstskattelagen (1999:1229)

ML

Mervärdesskattelag (2023:200)

Prop. Regeringens proposition SCB Statistiska Centralbyrån SOU Statens offentliga utredningar

Sammanfattning

Utredningens uppdrag

Utredningens uppdrag är att utreda om mervärdesskattereglerna för gåvor och försäljning av begagnade varor kan förenklas och bli mer förutsebara för att bl.a. minska den administrativa bördan för berörda företag. Enkla och förutsebara regler vid gåvor och försäljning av begagnade varor kan bidra till att produkter används på ett mer effektivt och hållbart sätt.

Genom att förenkla mervärdesskattereglerna för företag som säljer begagnade varor kan ett mer varaktigt användande av produkter som är lämpade för återanvändning främjas. Utredningen ska därför bl.a. ta ställning till om bestämmelserna om förenklad vinstmarginalbeskattning kan utformas på ett sätt som underlättar försäljningen av begagnade varor som är lämpade för återanvändning.

Dessutom bör mervärdesskattereglerna underlätta att redan producerade varor används när det är möjligt, t.ex. genom att varor som annars skulle kasseras i stället doneras till välgörenhet. Utredningen ska därför bl.a. ta ställning till om regelverket kring uttagsbeskattning kan utformas så att mervärdesskattekonsekvenserna vid företags gåvor av varor till hjälporganisationer och liknande blir mer förutsebara för att på så vis öka incitamenten att donera varor.

I utredningens uppdrag ligger också att analysera och beakta vilka effekter ändrade regler kan ha på administrativ börda och resursanvändning samt överväga hur risken för fel och fusk bör motverkas. Om det bedöms möjligt och lämpligt ska utredningen lämna nödvändiga författningsförslag.

Försäljning av begagnade varor

Regler om vinstmarginalbeskattning

Ett företag ska redovisa utgående skatt vid försäljningen av såväl nya som begagnade varor. När en återförsäljare köper en begagnad vara från en privatperson kan återförsäljaren inte göra avdrag för ingående skatt. Varan är dock belastad med den mervärdesskatt som privatpersonen betalade när han eller hon köpte varan. En dold mervärdesskatt ingår därför i försäljningspriset när återförsäljaren säljer vidare varan. För att undvika dubbelbeskattning, dvs. att mervärdesskatt tas ut på den dolda mervärdesskatten, finns reglerna om vinstmarginalbeskattning.

Reglerna om vinstmarginalbeskattning innebär i korthet att mervärdesskatt beräknas utifrån återförsäljarens vinstmarginal (skillnaden mellan försäljningspris och inköpspris), till skillnad från i normalfallet då mervärdesskatt tas ut på hela försäljningspriset. På så vis undviks att samma värde blir beskattat två gånger, först vid försäljningen av varan till konsument när den är ny och sedan när den säljs begagnad av företaget.

Vid normal vinstmarginalbeskattning beräknas vinstmarginalen för varje enskild vara för sig. Det innebär att företaget behöver veta såväl inköpspris som försäljningspris för varje enskild produkt. I många fall kan detta innebära betydande administrativa kostnader för företagen.

I vissa fall får dock ett förenklat förfarande användas. Då beräknas vinstmarginalen på skillnaden mellan den sammanlagda inköpssumman och den sammanlagda försäljningssumman under en redovisningsperiod (förenklad vinstmarginalbeskattning). Enligt de svenska reglerna får förenklad vinstmarginalbeskattning användas när flera varor köps eller säljs samtidigt utan att de enskilda varornas pris är känt.

Företagens användning av vinstmarginalbeskattning

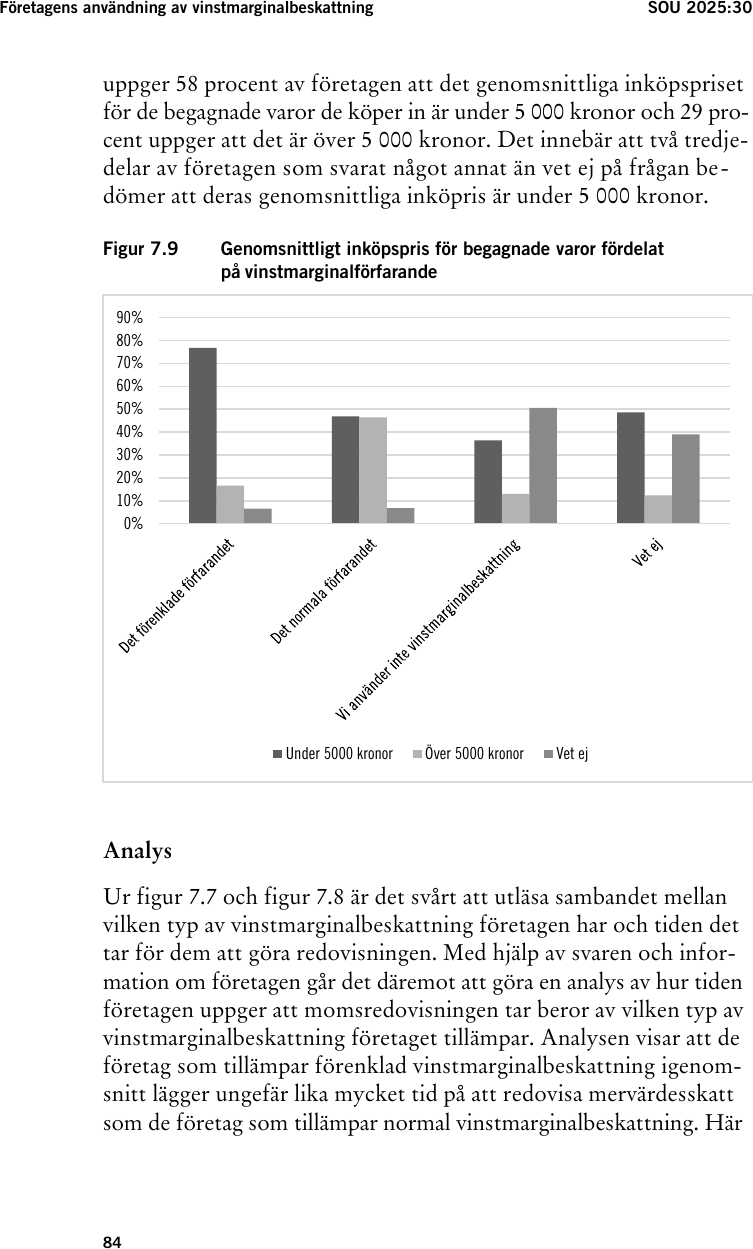

Användningen av vinstmarginalbeskattning har ökat under det senaste decenniet, både sett till antalet företag och till storleken på beskattningsunderlaget. År 2023 använde cirka 5 500 företag (utanför handeln med motorfordon och resetjänster) vinstmarginal-

beskattning, med ett samlat beskattningsunderlag på cirka 2,1 miljarder kronor. Ungefär hälften av dessa företag använder sig av det förenklade förfarandet och ungefär hälften av det normala förfarandet. De företag som använder det förenklade förfarandet är i genomsnitt något mindre och handlar med varor av lägre värde än de som använder det normala förfarandet.

Utredningens kartläggning pekar på att förutsättningarna för att använda vinstmarginalbeskattning skiljer sig åt mellan små och stora företag. Bland de riktigt små företagen förefaller kunskapen om möjligheten att använda vinstmarginalbeskattning vara låg. Även de praktiska svårigheterna med att föra register över inköps- och försäljningspriser uppfattas som betungande. Hos små, mellanstora och stora företag bedöms kunskapen om regelverket vara förhållandevis god men behovet av investeringar i t.ex. affärssystem utgör hinder för att använda vinstmarginalbeskattning.

Utrymme i EU:s mervärdesskattedirektiv för utformning av ett förenklat förfarande

Reglerna om mervärdesskatt är i hög grad harmoniserade inom EU. Svenska mervärdesskatteregler styrs därför till stor del av mervärdesskattedirektivet. I mervärdesskattedirektivet ges medlemsstaterna möjlighet att utforma bestämmelser om när förenklad vinstmarginalbeskattning ska tillämpas, ett s.k. förenklat förfarande.

I uppdraget har ingått att undersöka och redogöra för hur regler om förenklad vinstmarginalbeskattning är utformade i andra länder – i synnerhet de länder vars lagstiftning eller förhållanden i övrigt bedöms jämförbara med Sverige. Flera av de EU-länder vars regler har undersökts har ett gränsbelopp, dvs. vinstmarginalen beräknas för en redovisningsperiod för varor som har ett lägre värde (Irland, Luxemburg, Tyskland och Österrike).

I andra länder är det förenklade förfarandet inte tvingande och inte heller begränsat till att gälla vissa transaktioner eller vissa kategorier av beskattningsbara återförsäljare (Danmark, Finland och Frankrike). Det innebär att företag som säljer begagnade varor fritt kan välja mellan att tillämpa normal eller förenklad vinstmarginalbeskattning.

I Nederländerna finns en lista med varor för vilka reglerna om förenklad vinstmarginalbeskattning ska tillämpas.

Utredningen anser att det följer av mervärdesskattedirektivets ordalydelse att det förenklade förfarandet är tvingande och ska begränsas till att gälla vissa kategorier av företag eller vissa transaktioner. Utredningen bedömer därför att direktivet inte ger utrymme för ett regelverk där företag fritt kan välja mellan att tillämpa normal eller förenklad vinstmarginalbeskattning. Vidare innebär förenklad vinstmarginalbeskattning ett undantag från huvudregeln att mervärdesskatt ska beräknas för varje transaktion. Utredningen bedömer därför att förenklad vinstmarginalbeskattning endast får omfatta fall där det föreligger svårigheter att beräkna skatten för varje enskild vara.

Det förenklade förfarandet utvidgas

Enligt dagens regler ska förenklad vinstmarginalbeskattning användas när priset för den enskilda varan inte är känt. Utredningen bedömer att det även är svårt att beräkna skatten för varor med ett lägre värde och föreslår därför att det förenklade förfarandet utvidgas till att också gälla för varor med ett inköpspris som inte överstiger 10 000 kronor. Vinstmarginalen för dessa varor ska alltså beräknas per redovisningsperiod och inte för varje enskild vara. Utredningen bedömer att förslaget underlättar för företagen och försäljningen av begagnade varor. Förslaget bedöms innebära ökad lönsamhet för de företag som berörs av förslaget.

Konsekvenser av utredningens förslag

Utredningen bedömer att fler företag kommer kunna använda det förenklade förfarandet till följd av förslaget. Det bedöms leda till en ökad tillämpning av vinstmarginalbeskattningen generellt och det förenklade förfarandet specifikt. Antalet företag som använder sig av någon form av vinstmarginalbeskattning bedöms öka från cirka 5 450 till cirka 6 450 och andelen av dessa som använder det förenklade förfarandet bedöms öka från cirka 50 procent till 95 procent.

Den ökade användningen av vinstmarginalbeskattning bedöms ge upphov till en negativ offentligfinansiell effekt på cirka 49 miljoner kronor per år.

Förslaget bedöms förenkla för företagen genom att de inte längre behöver följa enskilda varor. De minskade kostnaderna bedöms uppgå till cirka 37 miljoner kronor. De minskade administrativa kostnaderna och de minskade skattekostnaderna bedöms delvis övervältras till konsumenterna i form av 0,6 procent lägre priser på begagnade varor. Det bedöms leda till att konsumtionen av begagnade varor ökar, delvis på bekostnad av nya varor vilket leder till något minskade utsläpp och minskad resursförbrukning.

Förslaget bedöms också jämna ut konkurrensvillkoren. Dels mellan den kommersiella begagnathandeln och den skattebefriade handeln som bedrivs av ideella föreningar och privatpersoner, dels mellan nya och begagnade varor.

Donation av varor

Donationer uttagsbeskattas i vissa fall

Om ett företag donerar varor till en hjälporganisation eller liknande blir reglerna om uttag av varor aktuella. Donationen, dvs. uttaget, kan i vissa fall likställas med en leverans av varor mot ersättning och alltså medföra en skyldighet att betala mervärdesskatt. Ett beskattningsunderlag ska då beräknas som baserar sig på varornas värde vid uttagstillfället. Om uttaget inte skulle beskattas skulle företaget få avdrag för ingående skatt trots att varorna inte använts för företagets beskattade transaktioner. Syftet med uttagsbeskattningen är alltså att neutralisera avdraget för den ingående skatten.

Det är många gånger svårt för företaget att bedöma varornas värde vid uttagstillfället och därmed också vilka mervärdesskattekonsekvenser som en donation innebär. Mervärdesskattereglerna kan i dessa fall innebära att varor som skulle kunna komma till användning i stället kasseras. Tydligare och enklare regler skulle minska företagens kostnader och öka incitamenten att donera varor till hjälporganisationer och liknande. Det skulle i sin tur öka samhällsnyttan, t.ex. genom hjälp till människor i utsatthet och en mer hållbar resursanvändning.

Företagens hantering av donationer

Utredningens kartläggning av företagens donationer pekar på att förhållandevis många företag donerar varor till olika former av ideella föreningar, bland annat hjälporganisationer. Det är vanligare att stora företag donerar varor än att små företag gör det. Däremot verkar det vara mycket ovanligt att företagen redovisar donationerna som uttag i sin deklaration. Det bedöms också finnas företag som avstår från att donera eftersom de är osäkra på mervärdesskattekonsekvenserna.

Utrymme i EU:s mervärdesskattedirektiv för en mer förutsebar utformning av regelverket kring uttagsbeskattning

Reglerna om mervärdesskatt är i hög grad harmoniserade inom EU. Svenska mervärdesskatteregler styrs därför till stor del av mervärdesskattedirektivet. Utredningen har utrett tillämpningsområdet för bestämmelsen om uttag av varor i mervärdesskattedirektivet. Enligt direktivet likställs donationer och andra uttag normalt med leverans av varor mot ersättning. Med andra ord är donationen en beskattningsgrundande händelse som innebär att mervärdesskatt ska betalas. En donation kan dock undantas från beskattning om donationen omfattas av undantaget för gåvor av mindre värde. Undantaget bedöms dock ha ett begränsat tillämpningsområde vid donationer till hjälporganisationer och liknande. Utredningens sammantagna bedömning är att det inte förenligt med mervärdesskattedirektivet att införa ett särskilt undantag för donationer, utöver det för gåvor av mindre värde.

Utredningen har också utrett om beräkningen av beskattningsunderlaget kan göras mer förutsebar. Det är dock i viss utsträckning ofrånkomligt att värderingen av varor som doneras ger upphov till osäkerhet när det gäller mervärdesskattekonsekvenserna. Utredningen bedömer därför att det är mycket svårt att genom föreskrifter ordna så att denna osäkerhet försvinner.

Genom skattesatsdirektivet har ändringar i mervärdesskattedirektivet införts som ger medlemsstaterna möjlighet att införa ett s.k. kvalificerat undantag på vissa leveranser av varor eller tillhandahållanden av tjänster. Undantaget innebär en nollskattesats på leveransen eller tillhandahållandet samtidigt som den beskattningsbara

personen ges rätt till avdrag för ingående skatt. Livsmedel är en av de varor som omfattas av möjligheten till ett kvalificerat undantag. Utredningen bedömer att det är möjligt att införa ett kvalificerat undantag för donationer i mervärdesskattelagen. Ett sådant undantag skulle innebära mer förutsebara mervärdesskattekonsekvenser vid donationer av varor som omfattas av undantaget.

Donation av livsmedel undantas skatteplikt och ger det givande företaget rätt till avdrag för ingående skatt

Utredningen föreslår att ett kvalificerat undantag ska gälla för donationer av livsmedel till allmännyttiga stiftelser och ideella föreningar samt registrerade trossamfund. Som förutsättning ska gälla att mottagaren är sådan godkänd mottagare av gåvor som ger rätt till skattereduktion för fysiska personer. För att donationen ska undantas skatteplikt ska mottagaren dessutom främja eller bedriva social hjälpverksamhet. Trots att transaktionen undantas från skatteplikt föreslås att företaget också får göra avdrag för den ingående skatt som är hänförlig till transaktionen. Av de varor som får omfattas av ett kvalificerat undantag bedömer utredningen att livsmedel är den vara som är lämplig för ett kvalificerat undantag.

I dag gäller att livsmedel som värderas till noll kronor inte uttagsbeskattas. Skatteverket har uttalat att detta gäller livsmedel nära bästföredatum eller sista förbrukningsdag. Förslaget innebär att företag som vill donera livsmedel inte behöver göra en bedömning av varornas värde. Mervärdesskattekonsekvenserna blir därmed mer förutsebara även för andra livsmedel än sådana som snart är utgångna, t.ex. livsmedel där förpackningen är trasig.

Konsekvenser av utredningens förslag

Förslaget innebär att mervärdesskattekonsekvenserna vid donationer av livsmedel blir mer förutsebara, vilket minskar företagens administrativa kostnader. Vidare bedöms förslaget öka incitamenten att donera livsmedel och på så vis bidra till en ökad samhällsnytta. Det bedöms på sikt leda till att uppskattningsvis ytterligare 10 600 ton livsmedel per år doneras, livsmedel som till stor del annars hade blivit avfall. Konsumtion av dessa skattebefriade livsmedel be-

döms ersätta konsumtion som i dag är skattepliktig vilket ger upphov till en årlig negativ offentligfinansiell effekt på cirka 24 miljoner kronor. Förslaget bedöms också ge upphov till en negativ offentligfinansiell effekt på 0,3 miljoner kronor årligen till följd av att vissa donationer inte längre behöver uttagsbeskattas.

Förslaget bedöms påverka företagen genom minskade kostnader för avfallshantering. Vissa företag, som i dag lägger resurser på att försöka förutse mervärdesskattekonsekvenserna för sådana donationer som berörs av förslaget bedöms också få minskade kostnader.

Livsmedlen som doneras bedöms förbättra tillgången till livsmedel bland individer som har svårt att få sina inkomster att räcka till. Förslaget innebär också att livsmedelssvinnet bedöms minska vilket bedöms vara positivt ur resurseffektivitetssynpunkt. Förslaget bedöms också minska utsläppen av koldioxid något.

1. Författningsförslag

1.1. Förslag till lag om ändring i mervärdesskattelagen (2023:200)

Härigenom föreskriv s1i fråga om mervärdesskattelagen (2023:200)

dels att 10 kap. 1 §, 13 kap. 10 §, 20 kap. 14 och 15 §§ ska ha följande

lydelse,

dels att det införs en ny paragraf, 10 kap 98 §, och närmast före nya

10 kap. 98 § en ny rubrik av följande lydelse.

Nuvarande lydelse Föreslagen lydelse

10 kap.

1 §

I detta kapitel finns bestämmelser om generell skatteplikt i 2 § och om undantag från skatteplikt som avser

– postområdet (4 och 5 §§), – området för sjukvård och tandvård (6–13 §§), – området för social omsorg (14 §), – utbildningsområdet (15–18 §§), – tjänster inom fristående grupper (19 §), – massmedieområdet (20–27 §§), – idrottsområdet (28 och 29 §§), – kulturområdet (30 och 31 §§), – försäkringsområdet (32 §), – området för finansiella tjänster (33 §), – sedlar, mynt, lotterier, gravskötsel och guld (34 §), – fastighetsområdet (35 och 36 §§), – leverans av vissa tillgångar (37–39 §§),

1 Jfr rådets direktiv 2006/112/EG av den 28 november 2006 om ett gemensamt system för mervärdesskatt, i lydelsen enligt rådets direktiv (EU) 2022/890.

– statens och kommuners uttag (40 och 41 §§), – unionsinterna transaktioner (42–52 §§), – import (53–63 §§), – export (64–67 §§), – tjänster i samband med export eller import av varor (68 §), – fartyg och luftfartyg (69–77 §§), – transaktioner som likställs med export (78–94 §§), – förmedlingstjänster som avser vissa undantagna transaktioner eller transaktioner gjorda utanför EU (95 §),

– exportbutiker (96 §), och – leverans till beskattningsbara personer som använder ett elektroniskt gränssnitt (97 §).

– exportbutiker (96 §), – leverans till beskattningsbara personer som använder ett elektroniskt gränssnitt (97 §), och

– överlåtelse av livsmedel utan

ersättning till vissa mottagare (98 §).

Undantag från skatteplikt vid överlåtelse av livsmedel utan ersättning till vissa mottagare

98 §

Från skatteplikt undantas överlåtelse av livsmedel utan ersättning till en mottagare som

1. är en godkänd gåvomottagare enligt lagen ( 2019:453 ) om godkännande av gåvomottagare vid skattereduktion för gåva, och

2. främjar eller helt eller delvis bedriver sådan social hjälpverksamhet som avses i 7 kap. 4 § inkomstskattelagen (1999:1229) .

Med livsmedel avses de varor som är föremål för reducerad skattesats enligt 9 kap. 3 §.

13 kap.

10 §

En beskattningsbar person får göra avdrag för ingående skatt som är hänförlig till sådana transaktioner som avses i 6 och 8 §§, i den utsträckning den beskattningsbara personen använder varorna och tjänsterna för sina transaktioner inom landet som är undantagna från skatteplikt i enlighet med någon av följande bestämmelser i 10 kap.:

– 13 § om läkemedel, – 26 § första stycket 2 om framställning och distribution av periodiska publikationer,

– 34 § 4 om leverans av guld till Sveriges riksbank, – 42 eller 46 § om unionsinterna leveranser av varor, – 52 § om transporttjänster – Azorerna och Madeira, – 63 § om tjänster som ingår i beskattningsunderlaget för import, – 64, 65, 66 eller 67 § om export, – 68 § om tjänster i samband med export eller import av varor, – 69 eller 70 § om leverans av fartyg eller luftfartyg och utrustning till dessa,

– 71 eller 72 § om varor för förbrukning och försäljning ombord på fartyg och luftfartyg,

– 73 § om varor för förbrukning och försäljning ombord på krigsfartyg,

– 74 § om tjänster som avser fartyg eller luftfartyg, – 75 § om tjänster av mäklare och andra förmedlare, – 76 eller 77 § om vissa leveranser av varor avseende fartyg och luftfartyg,

– 78 § om leverans av motorfordon till utländska beskickningar m.fl.,

– 84 § om leverans av varor till beskickningar, konsulat, EU-organ och andra internationella organisationer,

– 88 § om leverans av varor till Europeiska kommissionen, EUorgan eller byråer för att hantera covid-19-pandemin,

– 89, 90 eller 91 § om tjänster som tillhandahålls EU, EU-organ och andra internationella organisationer,

– 92 § om väpnade styrkor som tillhör ett annat EU-land, – 93 § om väpnade styrkor som tillhör part i Nato, – 94 § om vissa väpnade styrkor stationerade på Cypern, – 95 § om förmedlingstjänster som avser vissa undantagna transaktioner eller transaktioner gjorda utanför EU,

– 96 § om exportbutiker, eller – 97 § om leveranser vid användning av ett elektroniskt gränssnitt.

– 96 § om exportbutiker, – 97 § om leveranser vid användning av ett elektroniskt gränssnitt, eller

– 98 § om överlåtelse av livs-

medel utan ersättning till vissa mottagare.

Första stycket gäller även sådana transaktioner som är undantagna från skatteplikt i enlighet med 11 kap. 4 och 5 §§ om varor i vissa lager.

20 kap.

14 §

När flera varor köps eller säljs samtidigt utan att de enskilda varornas pris är känt, utgörs beskattningsunderlaget av den sam-

manlagda vinstmarginalen för

sådana varor, minskad med den

mervärdesskatt som hänför sig till vinstmarginalen, under redovisningsperioden enligt 26 kap.10–16 §§skatteförfarandelagen (2011:1244), om inte annat följer

av tredje stycket. Om olika skattesatser är tillämpliga, ska beskattningsunderlaget fördelas efter skattesats. Om det behövs får fördelningen bestämmas genom uppdelning efter skälig grund.

Beskattningsunderlaget utgörs

av den sammanlagda vinstmarginalen, minskad med den mervärdesskatt som hänför sig till vinstmarginalen, under redovisningsperioden enligt 26 kap.10–16 §§skatteförfarandelagen (2011:1244), när

1. flera varor köps eller säljs samtidigt utan att de enskilda varornas pris är känt, eller

2. varans inköpspris inte överstiger 10 000 kronor.

Om olika skattesatser är tilllämpliga, ska beskattningsunderlaget fördelas efter skattesats. Om det behövs får fördelningen bestämmas genom uppdelning efter skälig grund.

Om inköp eller försäljningar av varor enligt första stycket utgör den huvudsakliga delen av en återförsäljares inköp eller försäljningar under redovisningsperioden, får även andra leve-

Om inköp eller försäljningar av varor enligt första stycket utgör den så gott som uteslutande delen av en återförsäljares inköp eller försäljningar under redovisningsperioden, får även andra

ranser som avses i 2 eller 4 § ingå i beskattningsunderlaget.

leveranser som avses i 2 eller 4 § ingå i beskattningsunderlaget.

Första och andra styckena gäller i fråga om motorfordon bara om de har förvärvats för att efter skrotning säljas i delar.

Första–tredje styckena gäller i fråga om motorfordon bara om de har förvärvats för att efter skrotning säljas i delar.

15 §

Om värdet av inköp av varor som avses i 14 § under en redovisningsperiod överstiger värdet av försäljningar av sådana varor under perioden, får det överskjutande beloppet läggas till värdet av inköpen under en efterföljande period, om beskattningsunderlaget bestäms enligt 14 § första eller andra stycket och inköpen är hänförliga till samma skattesats.

Om värdet av inköp av varor som avses i 14 § under en redovisningsperiod överstiger värdet av försäljningar av sådana varor under perioden, får det överskjutande beloppet läggas till värdet av inköpen under efterföljande period, om beskattningsunderlaget bestäms enligt 14 § första, andra eller tredje stycket och inköpen är hänförliga till samma skattesats.

1. Denna lag träder i kraft den 1 juli 2026 i fråga om 10 kap. 1 och 98 §§ samt 13 kap. 10 §, och i övrigt den 1 januari 2027.

2. Äldre föreskrifter gäller fortfarande för mervärdesskatt som avser beskattningsbara transaktioner för vilka den beskattningsgrundande händelsen inträffat före ikraftträdandet.

2. Utredningens uppdrag och arbete

2.1. Utredningens uppdrag

Den 15 februari 2024 beslutade regeringen att ge en särskild utredare i uppdrag att se över de mervärdesskatteregler som gäller vid försäljning av begagnade varor och beskattningsbara personers gåva av varor (dir. 2024:15). Utredningens direktiv finns i bilaga 1.

När det gäller den del av uppdraget som avser försäljning av begagnade varor ska utredningen kartlägga hur beskattningsbara återförsäljare som säljer begagnade varor i dag tillämpar reglerna om vinstmarginalbeskattning. Utredningen ska vidare analysera vilket utrymme mervärdesskattedirektivet ger att tillämpa förenklad vinstmarginalbeskattning samt redogöra för hur motsvarande regler är utformade i andra länder, i synnerhet de länder vars lagstiftning eller förhållanden i övrigt bedöms jämförbara med Sverige.

Med utgångspunkt i den genomförda kartläggningen och analysen ska utredningen ta ställning till om bestämmelserna om förenklad vinstmarginalbeskattning kan utformas på ett sätt som förenklar för företagen och därmed underlättar försäljningen av begagnade varor som är lämpade för återanvändning.

Avseende den del av uppdraget som rör beskattningsbara personers gåvor av varor ska utredningen kartlägga hur beskattningsbara personer hanterar gåvor av varor till hjälporganisationer och liknande ur ett mervärdesskatterättsligt perspektiv samt analysera vilka konsekvenser reglerna om uttagsbeskattning ger vid sådana gåvor. Utredningen ska vidare ta ställning till om regelverket kring uttagsbeskattning kan utformas så att mervärdesskattekonsekvenserna vid gåvor av varor till hjälporganisationer och liknande blir mer förutsebara, för att därigenom öka incitamenten att skänka

varor. Utredningen ska dessutom överväga hur kretsen av mottagare av gåvor i så fall kan definieras och avgränsas.

I utredningens uppdrag ligger också att analysera och beakta vilka effekter ändrade regler kan ha på administrativ börda och resursanvändning samt överväga hur risken för fel och fusk bör motverkas. Om det bedöms möjligt och lämpligt ska utredningen lämna nödvändiga författningsförslag.

Om utredningen lämnar författningsförslag i någon av delarna har utredningen att beakta följande. Skattereglerna ska vara generella, med breda skattebaser och tydliga regler, utan komplicerade gränsdragningar. Vidare bör företagens regelbörda och administrativa kostnader samt myndigheternas kostnader begränsas samtidigt som risk för fel och fusk bör motverkas. Dessutom bör konkurrenssnedvridningar och andra snedvridningar av ekonomiska beslut till följd av skatten motverkas. Om utredningen bedömer att EU-rätten inte ger utrymme för förändringar av reglerna ska detta redovisas särskilt, tillsammans med skälen för den bedömningen.

2.2. Utredningens arbete

Utredningens arbete påbörjades i april 2024. Arbetet har skett i samarbete med utredningens experter från Finansdepartementet, Klimat- och Näringslivsdepartementet, Skatteverket, Svensk Handel och Svenskt Näringsliv. Sammanträden med experterna har ägt rum regelbundet. Kontakt i enskilda frågor har tagits löpande med experterna. Utredningen har sammanträtt vid totalt nio tillfällen.

I syfte att kartlägga handeln med begagnade varor och företagens hantering av donationer har två enkäter skickats ut till 3 000 företag vardera. För att inhämta ett kvalitativt informationsunderlag har intervjuer också skett med följande företag: Amazon, Arkivet, Ikea, Kappahl, Phonehero, Schibsted, Sellpy, Småföretagarnas Riksförbund, Stjärnurmakarna, Telenor och Telia samt ett antal mindre näringsidkare. Utredningen har också träffat representanter från fastighetsbranschen (Fastighetsägarna, Byggföretagen, Humlegården, Fabege och Peab) som bidragit med erfarenheter kring branschens arbete kring återbruk. Utredningen har vidare haft kontakt med handläggare på Naturvårdsverket, Polismyndigheten, Finansdepartementet, Klimat- och Näringsdepartementet samt Landsbygds- och

Infrastrukturdepartementet för att få en överblick över nuvarande och kommande regleringar som berör utredningen.

Som en del av utredningens uppdrag ingår även att redogöra för hur reglerna om förenklad vinstmarginalbeskattning är utformade i andra länder. Utredningen har i detta syfte inhämtat information från olika länders finansdepartement.

2.3. Uppdragets avgränsning

Utredningens uppdrag har varit att ta ställning till om bestämmelserna om förenklad vinstmarginalbeskattning kan utformas på ett sätt som förenklar för företagen och därmed underlättar försäljningen av begagnade varor som är lämpade för återanvändning. Det har inte ingått i utredningens uppdrag att undersöka frågan om ändrad skattesats vid försäljning av begagnade varor. De särskilda regler för vinstmarginalbeskattning som resebranschen använder sig av har inte heller ingått i utredningen.

Vid återförsäljning av begagnade motorfordon kan reglerna om vinstmarginalbeskattning i vissa fall tillämpas. Vid utformningen av reglerna om vinstmarginalbeskattning angavs att motorfordon i regel är registrerade och är därför lätta att identifiera. Vidare har motorfordon oftast ett högre värde i jämförelse med begagnade varor i övrigt. Bedömningen gjordes därför att begagnade motorfordon inte skulle omfattas av reglerna om förenklad vinstmarginalbeskattning. Ett företag som köpt ett motorfordon i syfte att sälja det i delar kan däremot använda förenklad vinstmarginalbeskattning eftersom det av praktiska skäl är svårt att hänföra inköpspriset till en viss del av motorfordonet (prop. 1994/95:202 s. 50). Utredningen instämmer i den bedömning som gjordes vid reglernas införande. Mot denna bakgrund har utredningen valt att utesluta handel med begagnade motorfordon från den del av uppdraget som rör förenklad vinstmarginalbeskattning.

Bestämmelserna om förenklad vinstmarginalbeskattning omfattar – förutom handel med begagnade varor – även handel med konstverk, samlarföremål och antikviteter. Utredningen har på grund av begränsningar i datamaterialet inte kunnat särskilja handeln med konstverk, samlarföremål och antikviteter från den med övriga be-

gagnade varor. Eventuella förslag kommer därför också att påverka handeln med dessa varor.

Utredningens uppdrag har också varit att ta ställning till om regelverket kring uttagsbeskattning kan utformas så att mervärdesskattekonsekvenserna vid gåvor av varor till hjälporganisationer och liknande blir mer förutsebara. Utredningens uppdrag omfattar därför inte överlåtelse av varor till andra typer av mottagare.

Utredningen har beaktat ändringar i lagstiftning och rättspraxis fram till den 1 februari 2025.

2.4. Betänkandets disposition

Betänkandet är indelat i femton kapitel. Kapitel 1 innehåller utredningens författningsförslag och kapitel 2 beskriver utredningens uppdrag och arbete.

I kapitel 3 redogörs för mervärdesskattens syfte, konstruktion och principer m.m. Vidare redogörs i kapitel 4 för de regelverk som finns på området kring resurseffektivitet samt hur en mer resurseffektiv ekonomi kan uppnås.

Kapitel 5 till 9 behandlar den del av utredningens uppdrag som avser försäljning av begagnade varor. I kapitel 5 redogörs för handeln med begagnade varor. I kapitel 6 beskrivs nuvarande svenska regler om vinstmarginalbeskattning. I kapitel 7 redogörs för företagens användning av vinstmarginalbeskattning. I kapitel 8 beskrivs hur regler om förenklad vinstmarginalbeskattning ser ut i andra länder. En analys sker också av utrymmet i mervärdesskattedirektivet för utformningen av ett förenklat förfarande. I kapitel 9 redogör utredningen för de utgångspunkter som utredningen har fäst särskild vikt vid och som har varit styrande för överväganden och förslag. Utredningen redogör för sina förslag.

Kapitel 10–13 behandlar den del av utredningens uppdrag som avser beskattningsbara personers gåvor till hjälporganisationer och liknande, dvs. donationer. I kapitel 10 redogörs för hur företag hanterar donationer i dag. I kapitel 11 beskrivs regler om beskattning vid uttag av varor. Kapitel 12 innehåller en analys av utrymmet i mervärdesskattedirektivet för en mer förutsebar utformning av regelverket kring uttagsbeskattning. I kapitel 13 redogör utredningen för de utgångspunkter som utredningen har fäst särskild vikt vid

och som har varit styrande för utredningens överväganden och förslag. Utredningen redogör för sina förslag.

Förslagens konsekvenser beskrivs i kapitel 14. I kapitel 15 finns författningskommentarer till de föreslagna lagändringarna.

3. Om mervärdesskatt

3.1. Inledning

Reglerna om mervärdesskatt är i hög grad harmoniserade inom EU. Grunden för det gemensamma regelverket är rådets direktiv 2006/112/EG av den 28 november 2006 om ett gemensamt system för mervärdesskatt, mervärdesskattedirektivet. Mervärdesskattedirektivet är införlivat i mervärdesskattelagen (2023:200), ML.

Utredningens uppdrag är att se över de mervärdesskatteregler som gäller vid försäljning av begagnade varor och företags donationer av varor. I det sammanhanget bör hänsyn bl.a. tas till mervärdesskattens syfte och karaktär, mervärdesskattesystemets konstruktion samt viktiga mervärdesskatterättsliga principer. I detta kapitel redogörs för dessa delar. Kapitlet avslutas med en beskrivning av EU och den svenska mervärdesskatten.

3.2. Mervärdesskattens syfte och karaktär

Mervärdesskatt är en transaktionsbaserad, indirekt och allmän skatt på konsumtion (1 kap. 1 § ML). Mervärdesskatten ska alltså belasta den slutliga konsumenten. Skatten redovisas och betalas däremot in till Skatteverket av den som säljer varan eller tjänsten. Mervärdesskatten är därför en indirekt skatt eftersom den betalas in av andra personer än de som faktiskt bär den som en kostnad. Mervärdesskatt ska i princip redovisas och betalas för alla leveranser av varor och tillhandahållanden av tjänster. Av den anledningen kallas den för en allmän konsumtionsskatt (Melz och Kristoffersson 2023).

3.3. Mervärdesskattesystemets konstruktion

Av artikel 1.2 i mervärdesskattedirektivet framgår följande:

Principen om det gemensamma systemet för mervärdesskatt innebär tillämpning på varor och tjänster av en allmän skatt på konsumtion som är exakt proportionell mot priset på varorna och tjänsterna, oavsett antalet transaktioner som äger rum under produktions- och distributionsprocessen före det led där skatt tas ut. På varje transaktion skall mervärdesskatt, beräknad på varornas eller tjänsternas pris enligt den skattesats som är tillämplig på sådana varor eller tjänster, vara utkrävbar efter avdrag av det mervärdesskattebelopp som burits direkt av de olika kostnadskomponenter som utgör priset. Det gemensamma systemet för mervärdesskatt skall tillämpas till och med detaljhandelsledet.

Av bestämmelsen följer att mervärdesskatten är en flerledsskatt, att övervältring ska ske fram till slutkonsumenten samt att avdragsrätten ska vara omedelbar och effektiv (Melz och Kristoffersson 2023).

Mervärdesskatt tas ut i varje led av produktions- och distributionskedjan fram till försäljningen till slutkonsumenten. Detta framgår av mervärdesskattelagen som anger att mervärdesskatt bl.a. ska debiteras vid leverans av varor mot ersättning som görs inom landet av en beskattningsbar person som agerar i denna egenskap (3 kap. 1 § ML). Mervärdesskatt ingår därför i priset på varan. Genom att säljaren har omedelbar avdragsrätt för mervärdesskatt på inköp till verksamheten och mervärdesskatt debiteras vid säljarens försäljning av varan övervältras mervärdeskatten. På så vis säkerställs att den faktiska beskattningen sker hos den slutliga konsumenten. Mervärdesskatten ska alltså inte belasta den beskattningsbara personen utan vara så neutral som möjligt (Henkow 2012), se vidare avsnitt 3.5.

3.4. Betydelsen av en enhetlig tillämpning av mervärdesskattedirektivet

EU-domstolen har konstaterat att mervärdesskattedirektivets syfte, dvs. att skapa ett gemensamt system för mervärdesskatt grundat på en enhetlig definition av vad som är en skattepliktig transaktion, skulle motverkas om medlemsstaterna angav olika villkor för när en transaktion är skattepliktig (se t.ex. Armbrecht, C-291/92, EU:C:1995:304). Det är alltså av stor vikt att grundläggande begrepp

i mervärdesskattedirektivet tolkas enhetligt inom EU. Vidare har EUdomstolen fastslagit att de undantag som anges i mervärdesskattedirektivet är uttömmande och att nationella undantag från direktivets tillämpningsområde inte får beslutas ensidigt av en medlemsstat (Kommissionen mot Italien, C-203/87).

3.5. Neutralitetsprincipen

Neutralitetsprincipen är en av grundprinciperna inom mervärdesskattesystemet. EU-domstolen hänvisar ofta till neutralitetsprincipen i sina domar men ger inte någon entydig definition av neutralitet eller neutralitetsprincipen. Två huvudspår har dock utmönstrats när det gäller neutralitetsprincipen, nämligen neutralitet gentemot mervärdesskattesystemet, s.k. belastningsneutralitet, och neutralitet gentemot liknande och konkurrerande transaktioner, s.k. konkurrensneutralitet (Sonnerby 2010).

3.5.1. Belastningsneutralitet

När det gäller den första betydelsen av neutralitetsprincipen, den s.k. belastningsneutraliteten, har EU-domstolen uttalat att mervärdesskatten är en konsumtionsskatt och att syftet med avdragsrätten är att beskattningsbara personer helt ska befrias från den börda som mervärdesskatten innebär. Mervärdesskattesystemet ska garantera att all ekonomisk verksamhet, oavsett syfte och resultat, beskattas på ett helt neutralt sätt (se t.ex. Rompelman, 268/83, EU:C:1985:74, Kommissionen mot Frankrike, 50/87, EU:C:1988:429 och Abbey National I, C-408/98, EU:C:2001:110).

Belastningsneutralitet innebär alltså att de beskattningsbara personerna inte ska belastas av mervärdesskatten utan den ska övervältras till nästa led i produktions- och distributionskedjan tills den når slutkonsumenten. I mål som specifikt handlat om uttagsbeskattning har EU-domstolen uttalat att den beskattningsbara personen inte ska belastas av mervärdesskatten. I de situationer där det finns avdragsrätt ska ett uttag beskattas för att kompensera det gjorda avdraget och på ett sätt som upprätthåller neutralitetsprincipen (Sonnerby 2010).

3.5.2. Konkurrensneutralitet

Den andra betydelsen av neutralitetsprincipen, den s.k. konkurrensneutraliteten, innebär att konkurrensen mellan beskattningsbara personer och mellan liknande transaktioner inte får snedvridas. Till skillnad mot belastningsneutraliteten – som gäller i förhållande till mervärdesskattesystemet – gäller konkurrensneutraliteten i förhållande till möjliga konkurrenter. I syfte att förhindra en situation där konkurrensen kan snedvridas måste liknande och konkurrerande varor och tjänster beskattas på samma sätt (Sonnerby 2010). Detta har också uttryckts som att all ekonomisk aktivitet ska beskattas neutralt och att liknande och därför konkurrerande varor ska behandlas lika när det gäller mervärdesskatt (Gregg, C-216/97, EU:C:1999:390 och The Rank Group, C-259/10 och C-260/10, EU:C:2011:719).

EU-domstolen har uttalat att frågan om två transaktioner är jämförbara i huvudsak ska besvaras utifrån en genomsnittskonsuments synvinkel. Transaktionerna anses jämförbara när de har liknande egenskaper och fyller samma behov hos konsumenten. Om det finns skillnader mellan transaktionerna får de inte ha något betydande inflytande på genomsnittskonsumentens val mellan den ena och den andra transaktionen. Om transaktionerna däremot anses utbytbara ur en genomsnittskonsuments synvinkel kan en skillnad i hur transaktionen regleras mervärdesskattemässigt påverka köparens val och därmed vara i strid med neutralitetsprincipen (Casino de Spa m.fl., C-741/22, EU:C:2024:732 och Chaudfontaine Loisirs, C-73/23, EU:C:2024:734).

3.5.3. Likabehandlingsprincipen

Neutralitetsprincipen kan också sägas angränsa mot likabehandlingsprincipen som innebär att jämförbara situationer inte får behandlas olika, om det inte finns sakliga skäl för en sådan särbehandling (Balm, 215/85, EU:C:1987:127). Likabehandlingsprincipen och konkurrensneutralitet liknar på så vis varandra. Likabehandlingsprincipen anses dock utgöra en allmän rättsprincip som har samma rättsliga ställning som primärrätten medan neutralitetsprincipen är en särskild mervärdesskatterättslig princip (Sonnerby 2010).

3.6. EU och den svenska mervärdesskatten

Mervärdesskattedirektivet är införlivat i mervärdesskattelagen. Bestämmelserna i mervärdesskattelagen har inte alltid exakt samma utformning som motsvarande bestämmelse i mervärdesskattedirektivet. EU-domstolen har slagit fast att nationella bestämmelser som omfattas av ett EU-direktiv ska tolkas i enlighet med direktivreglerna så långt det är möjligt, med hänsyn till den nationella rättsordningen. Om en tillämpning av en bestämmelse i mervärdesskattelagen skulle avvika från tillämpningen av mervärdesskattedirektivet ska därför en direktivkonform tolkning ske.

Vid en direktivkonform tolkning av bestämmelsen i mervärdesskattedirektivet tas bl.a. praxis från EU-domstolen i beaktande. Därefter avgörs om den aktuella bestämmelsen i mervärdesskattelagen kan tolkas i enlighet med den tolkning som gjorts av motsvarande bestämmelse i mervärdesskattedirektivet. Den direktivkonforma tolkningen har företräde framför andra tolkningar av den svenska bestämmelsen, även om sådana tolkningar ligger närmare ordalydelsen eller har stöd i svenska förarbeten eller rättspraxis (Melz och Kristoffersson 2023).

En person som på grund av utformningen av mervärdesskattelagen inte kan få rätt till en förmån som annars följer av mervärdesskattedirektivet kan åberopa direktivets direkta effekt. För att en bestämmelse ska ha direkt effekt måste den vara klar, precis och oberoende av ytterligare handlade från medlemsstatens sida. Dessutom måste tiden för genomförande av bestämmelsen i nationell rätt ha löpt ut (Henkow 2012).

Det finns även icke-bindande rättsakter på mervärdesskatterättens område. En sådan rättsakt är bl.a. mervärdesskattekommitténs riktlinjer. Mervärdesskattekommittén är inrättad med stöd av artikel 398 i mervärdesskattedirektivet och består av företrädare för medlemsstaterna och för EU-kommissionen. Kommittén är rådgivande och syftet med kommittén är att främja en enhetlig tillämpning av EU:s bestämmelser om mervärdesskatt. Detta sker genom att kommittén kommer överens om riktlinjer i frågor som bedöms vara av intresse.

4. En mer resurseffektiv ekonomi

4.1. Inledning

Utredningen har i uppdrag att se över de mervärdesskatteregler som gäller vid försäljning av begagnade varor och beskattningsbara personers donationer av varor.

I syfte att placera reglerna i sitt sammanhang berörs i detta kapitel delar av det arbete som skett på EU-nivå för att främja en mer resurseffektiv ekonomi. Därefter redogörs för hur en mer resurseffektiv ekonomi kan uppnås, vilka varor som är lämpliga att inkludera i den cirkulära ekonomin och vilka som anses prioriterade.

4.2. Behovet av en mer resurseffektiv ekonomi

I sin nationella strategi för omställningen till en cirkulär ekonomi beskriver regeringen behovet av en cirkulär ekonomi (Regeringskansliet 2023). Det anges att utvinningen och bearbetningen av naturresurser ökat kraftigt under de senaste 20 åren och att detta har lett till mer än 90 procent av förlusten av biologisk mångfald samt vattenbrist. Detta har också bidragit till cirka 50 procent av människans klimatpåverkan globalt sett. I strategin beskrivs också att ekonomin i hög grad är uppbyggd kring snabb förbrukning av råvaror och att incitamenten att hushålla med resurser försvagas när kostnaden för s.k. jungfruliga material inte speglar den miljöpåverkan de har. En ökad resurseffektivitet, t.ex. genom att använda produkter fler gånger, är därför av stor betydelsen för att bl.a. skydda ekosystemen.

I strategin anges att det övergripande målet med omställningen till en cirkulär ekonomi är att bidra till att nå miljö- och klimatmålen samt de globala målen i Agenda 2030, som antogs av FN år 2015.

Agenda 2030 är en handlingsplan med sjutton mål för omställning till ett hållbart samhälle. Ett av dessa mål är hållbar konsumtion och produktion som handlar om att effektivisera användandet av varor, minska det globala matsvinnet, återanvända mer och minska kemikaliernas negativa påverkan. Detta mål har identifierats som den största utmaningen för Sverige (Svenska FN-förbundet 2023).

Regeringen har i sin strategi för omställning till en cirkulär ekonomi särskilt pekat ut fyra fokusområden, varav hållbara sätt att konsumera och använda material, produkter och tjänster är ett utav dem. För detta fokusområde bedöms delmålen om resurseffektivitet, matsvinn respektive offentlig upphandling vara särskilt relevanta.

4.3. EU:s handlingsplan för cirkulär ekonomi

Den europeiska gröna given (”European Green Deal”) presenterades av EU-kommissionen under 2019 och är EU:s färdplan för klimat- och miljörelaterade utmaningar. Färdplanen anger att EU ska vara klimatneutralt år 2050, vilket innebär att EU inte får släppa ut mer växthusgaser än som tas upp. Färdplanen anger också att växthusgasutsläppen måste ha minskat med minst 55 procent år 2030 (jämfört med år 1990). Dessa mål är juridiskt bindande för alla medlemsstater (Europeiska kommissionen 2019). En av byggstenarna i den gröna given är den cirkulära ekonomin.

Handlingsplanen för den cirkulära ekonomin är en del av EU:s industristrategi och syftar till att påskynda övergången till en hållbar tillväxtmodell (Europeiska kommissionen 2020). För att uppnå detta föreslås ny lagstiftning för att säkerställa att de produkter som släpps ut på EU:s marknad är utformade för att hålla längre, är lättare att återanvända, reparera och återvinna. Produkterna ska också bestå av så mycket återanvänt material som möjligt snarare än primära råmaterial.

4.3.1. Avfallsdirektivet

Syftet med avfallsdirektivet (Europaparlamentets och rådets direktiv 2008/98/EG av den 19 november 2008 om avfall och om upphävande av vissa direktiv samt Europaparlamentets och rådets direktiv (EU) 2018/851 av den 30 maj 2018 om ändring av direk-

tiv 2008/98/EG om avfall) är att skydda miljön och människors hälsa (artikel 1). För att uppnå detta syfte är medlemsstaterna skyldiga att vidta förebyggande åtgärder och minska de negativa konsekvenserna av uppkomst och hantering av avfall samt att minska resursförbrukningen.

I direktivet anges bl.a. hur medlemsstaterna ska förebygga och hantera avfall. Avfallshanteringen ska ske enligt en s.k. avfallshierarki. Med avfall avses varje ämne eller föremål som innehavaren gör sig av med eller avser eller är skyldig att göra sig av med (artikel 3). Enligt hierarkin ska avfall i första hand förebyggas. Först därefter ska avfall förberedas för återanvändning, materialåtervinnas eller återvinnas på annat sätt, exempelvis genom energiåtervinning. I sista hand ska avfall bortskaffas (artikel 4).

Avfallsdirektivet har genomförts i svensk rätt bl.a. genom bestämmelser i miljöbalken (1998:808).

Särskilt om livsmedelsavfall

EU har åtagit sig att uppnå de globala målen för hållbar utveckling om att halvera det globala matsvinnet per person på detaljhandels- och konsumentnivå samt senast år 2030 minska livsmedelsförlusterna i produktions- och leveranskedjorna. Nästan 59 miljoner ton matsvinn genereras i EU varje år, vilket uppskattas orsaka 16 procent av de totala växthusgasutsläppen från EU:s livsmedelssystem. Detta samtidigt som nästan 33 miljoner människor i EU har inte råd med en fullständig måltid varannan dag (Europeiska rådet och Europeiska unionens råd 2025).

I avfallsdirektivet anges att medlemsstaterna bör vidta åtgärder för att förebygga att avfall uppkommer och för att minska livsmedelsavfallet, i linje med Agenda 2030 (beaktandeskäl 31).

Som redogörs för ovan finns en avfallshierarki i avfallsdirektivet (artikel 4). Den första åtgärden som medlemsstaterna bör genomföra är att förebygga matsvinn. I syfte att förebygga sådant avfall bör medlemsstaterna uppmuntra livsmedelsdonationer (artikel 9 h). När det inte går att undvika svinn och förluster bör medlemsstaterna agera för att livsmedel ska kunna återanvändas, återvinnas eller användas för andra ändamål.

Av bestämmelsen om avfallshierarki framgår att medlemsstaterna ska använda sig av ekonomiska styrmedel och andra åtgärder för att ge incitament att tillämpa avfallshierarkin. Exempel på sådana incitament anges i bilaga IVa till direktivet. Av punkt 3 i nämnda bilaga föreslås skatteincitament till att varor bortskänks, framför allt livsmedel.

4.3.2. Ekodesignförordningen

Ekodesignförordningen (Europaparlamentets och rådets förordning 2024/1781/EU av den 13 juni 2024 om upprättande av en ram för att fastställa ekodesignkrav för hållbara produkter, om ändring av direktiv (EU) 2020/1828 och förordning (EU) 2023/1542 och om upphävande av direktiv 2009/125/EG) trädde i kraft den 18 juli 2024. I förordningen anges en ram för de ekodesignkrav som produkter måste uppfylla för att få släppas ut på marknaden eller tas i bruk. Syftet med detta är att förbättra den miljömässiga hållbarheten för de produkter som omfattas och därmed bl.a. minska det totala koldioxid- och miljöavtryck som en produkt avger under dess livscykel (artikel 1.1). Begagnade produkter omfattas alltså inte av ekodesignkraven. Vidare inrättas också ett digitalt produktpass och det fastställs en ram för att förhindra att osålda konsumentprodukter förstörs.

I förordningen anges att värdefulla ekonomiska resurser går förlorade när varor produceras, transporteras och sedan förstörs utan att någonsin användas för sitt avsedda ändamål (beaktandeskäl 55). Textilier bedöms orsaka stor påverkan på miljön genom höga produktionsvolymer och kort användningstid. Av den anledningen förbjuder förordningen förstörelse av osålda textilier och skor (beaktandeskäl 57). Enligt förordningen avses med begreppet förstörelse de tre sista verksamheterna i avfallshierarkin, dvs. materialåtervinning, annan återvinning och bortskaffande. Genom att förhindra förstörelse förväntas en hämmande effekt på överproduktion (beaktandeskäl 55).

Förordningen är en ramlagstiftning. Produktregler kommer därför att beslutas successivt. Det kan ske produkt för produkt eller horisontellt, baserat på grupper av produkter med liknande egenskaper. Förordningen kan därför påverka företags möjligheter att göra sig av med osålda produkter inom flera sektorer.

Förordningen kan påverka företagens motiv att donera varor som annars hade blivit avfall. Å ena sidan bör det öka företagens incitament att matcha sitt utbud mot efterfrågan och därigenom minska mängden varor tillgängliga för donation, å andra sidan bör det öka incitamenten att donera de varor som inte går att sälja.

4.4. Hur uppnås en mer resurseffektiv ekonomi?

Regeringen har som mål att öka resurseffektiviteten i ekonomin (Regeringskansliet 2023). Syftet med att öka resurseffektiviteten är att behålla de värden som finns i varor i ekonomin genom att på olika sätt återvinna eller återanvända dem. På så sätt kan miljöpåverkan från ekonomins aktiviteter minska samtidigt som den ekonomiska effektiviteten kan öka.

Det finns flera sätt att behålla det ekonomiska värdet i varor, t.ex. att laga dem när de går sönder, att sälja dem vidare när man inte längre har en användning för dem, att bearbeta dem så de får ett nytt användningsområde eller återvinna materialet de är gjorda av. Alla varor lämpar sig inte heller för att återföras till det ekonomiska systemet. Det kan bero på att de har ett för specifikt användningsområde, att de är av låg kvalitet eller att de har ett lågt ekonomiskt värde. I en framtida, mer resurseffektiv ekonomi kan varor vara designade så att de kan bearbetas om till nya funktioner och vara av högre kvalitet så det är värt att laga dem eller sälja dem vidare, se vidare avsnitt 4.3.2.

Det finns också andra utmaningar kopplade till en mer resurseffektiv ekonomi. En utmaning är att många konsumenter upplever problem med att köpa begagnade varor, t.ex. att utbudet är bristande eller varierande (Konsumentverket 2021). Ett annat problem är att affärsmodeller för att möjliggöra en mer resurseffektiv ekonomi i många fall inte är lika mogna som de som erbjuder nya varor. Att undanröja de hinder som bromsar utvecklingen av dessa affärsmodeller kan bidra till att öka utbudet och därmed förenkla övergången till en mer resurseffektiv ekonomi. Inom ramen för denna utredning är det framför allt affärsmodeller kopplade till att återanvända varor som är relevanta.

I SOU 2024:67 Om ekonomiska styrmedel för en mer cirkulär ekonomi utreds när olika ekonomiska styrmedel är lämpliga att tillämpa. Kommittén drar slutsatsen att det under vissa förutsätt-

ningar kan vara motiverat att stötta vissa branscher för att förlänga produkters livslängd, t.ex. genom återbruk. I betänkandet påpekas dock att detta bäst görs genom direkta subventioner och inte genom indirekta subventioner så som reducerad mervärdesskattesats.

4.5. Vilka varor lämpar sig för återanvändning?

Flera olika perspektiv kan användas för att svara på frågan vilka varor som lämpar sig för återanvändning. Ett perspektiv är att utgå från vad som är önskvärt. Vad som är önskvärt att återanvända beror på vilken resurs som är önskvärd att hushålla med. Det kan t.ex. vara önskvärt att återanvända produkter med stora ekonomiska värden eftersom det kan vara effektivt ur ett ekonomiskt perspektiv. Det kan också vara önskvärt att återanvända produkter med stor klimatpåverkan för att på så sätt minska klimatpåverkan. Det kan också vara önskvärt att hushålla med vissa material. Motiven till att hushålla med vissa typer av material kan vara att de är resurskrävande att framställa eller att de innehåller vissa material som det råder brist på.

Inom ramen för EU:s gröna giv (se avsnitt 4.3) har EU-kommissionen (2020) identifierat sju produktkategorier där ett ökat inslag av återvinning och återbruk förväntas bidra till att minska klimatpåverkan, resursanvändningen och förbättra tillgången till kritiska material. Dessa produktkategorier är:

- elektronik och kommunikationsutrustning

- batterier och fordon

- förpackningar

- plast

- textil

- byggande och byggnader

- mat, vatten och näringsämnen.

Ett alternativt sätt att avgöra vilka varor som lämpar sig för återbruk är att anlägga ett mer ekonomiskt perspektiv. Ekonomiska drivkrafter är ett av de huvudsakliga skälen till att vi redan i dag återanvänder produkter.

För att en vara ska vara lämplig att återanvända behöver den ha ett värde efter den använts. För att en vara ska ha ett värde efter att den använts behöver den ha någon av följande egenskaper:

- ha ett högt initialt värde

- vara värdebeständig

- ha använts en mycket kort tid.

Den sista egenskapen, att ha använts en mycket kort tid och därmed inte hunnit förlora så mycket värde, är ett av skälen till att butiker erbjuder olika former av returer, de har möjlighet att sälja varan igen. För många varor hänger värdebeständigheten ihop med ett högt initialt värde, en del av det initiala beror på varans värdebeständighet, eller, annorlunda uttryckt, kvalitet. Något som också kan påverka en varas värdebeständighet är om den består av material med höga värden. Det kanske tydligaste exemplet är guldsmycken men även elektronikprodukter som t.ex. mobiltelefoner innehåller dyrbara material.

Det kvarvarande värdet på varan behöver också överstiga kostnaden för att göra sig av med varan, antingen genom att sälja den eller donera den. En vara som har ett förhållandevis högt värde kan därmed vara olämplig att, ur ett ekonomiskt perspektiv, återanvända om den t.ex. också är mycket dyr att sälja. Kostnaden för att sälja en vara kan vara hög om den har mycket specifika egenskaper, och därmed få potentiella köpare, eller om den nuvarande ägaren av varan inte har tillgång till marknader på vilka varan kan säljas. Det är lättare att använda marknader om de redan är etablerade. Det är därför viktigt att bidra till att dessa marknader skapas och fungerar.

I det fall det är önskvärt att återanvändningen av vissa typer av produkter ökar, t.ex. de som utpekas i EU:s gröna giv, kan en metod vara att se till att kostnaderna för återanvända dessa typer av varor minskar. Det kan ske genom att minska kostnaderna för att sälja dem eller att göra det enklare att donera dem till någon som har användning för dem. Ett sätt att göra det är att förbättra villkoren för redovisningen av mervärdesskatten och på så sätt minska kostnaderna för att sälja varorna, se t.ex. avsnitt 7.2.

5. Handeln med begagnade varor

5.1. Inledning

Ett utbyte i ekonomin är effektivt om summan av köparens och säljarens välfärd är högre efter utbytet. Detta kriterium är uppfyllt för de allra flesta utbyten i ekonomin, från ett paket mjölk som köps i mataffären till ett husköp. Ekonomin i stort blir mer effektiv om många effektiva utbyten blir av.

I praktiken finns det många regelverk med olika funktion som på olika sätt och i varierande utsträckning gör det dyrt att köpa och sälja saker. Det kan t.ex. vara regelverk som reglerar att vissa varor måste kontrolleras mot ett register innan de får säljas eller som reglerar hur skatt ska samlas in. Utredningens uppdrag är att förenkla ett av dessa regelverk, det som rör mervärdesskatt, för att handeln med begagnade varor ska bli mer effektiv.

I detta kapitel redogörs allmänt för begagnathandeln samt för de vanligaste affärsmodellerna och hur mervärdesskatten hanteras i respektive affärsmodell. Fokus är på försäljning av begagnade varor till privatpersoner.

5.2. Allmänt om handeln med begagnade varor

Handeln med begagnade varor sker på olika sätt och genom olika kanaler. Ur ett mervärdesskatteperspektiv kan handeln delas in i tre delar, eller delmarknader. Den första delen är handel mellan privatpersoner som inte omfattas av mervärdesskatt. Den andra delen är ideella föreningars försäljning av begagnade varor. I Sverige är ideella föreningar som uppfyller vissa kriterier undantagna beskattning vilket innebär att de inte behöver redovisa utgående skatt men heller inte har möjlighet att dra av ingående skatt. De ideella föreningar som säljer begagnade varor uppfyller dessa kriterier, ofta eftersom för-

säljningen har till syfte att finansiera olika former av social hjälpverksamhet. De behöver därför inte ta ut mervärdesskatt på varorna de säljer. Vidare förlitar de sig ofta på donationer av varor och har därför inga inköpskostnader.

Den tredje delen utgörs av företag som köper och säljer begagnade varor. Dessa företag är av olika storlek och har olika försäljningskanaler och affärsmodeller. Om de har en omsättning som inte överstiger 120 000 kronor har de möjlighet att undantas från mervärdesskatt.

5.2.1. Två typer av företag

De företag som köper och säljer begagnade varor kan grovt delas in i två kategorier. Den ena kategorin är företag som säljer nya produkter men också säljer begagnade varor. Dessa företag är redan etablerade på marknaden för nya produkter i en viss kategori och använder sin tillgång till marknaden för att sälja begagnade produkter. Ett exempel är telefonoperatörer som också säljer telefoner. Flera operatörer erbjuder sig att köpa en kunds telefon när denne köper en ny. Dessa telefoner säljs sedan vidare eller återvinns.

Den andra kategorin är företag som är specialiserade på just begagnade varor, antingen en viss typ eller många typer av varor. Det dessa företag gör är inte att utnyttja en marknad för nya varor utan att tillhandahålla en marknad för uteslutande begagnade varor. Exempel på sådana företag är företag som säljer begagnade böcker, sportutrustning, kläder, möbler eller kuriosa.

5.2.2. Begagnatmarknadens funktion

Likt alla andra marknader är begagnathandelns funktion i ekonomin att para ihop köpare och säljare. Vissa företag i begagnathandeln bearbetar i varierande utsträckning produkterna innan de säljer vidare dem medan andra, t.ex. många som säljer på kommission, uttryckligen ställer krav på att varan inte kräver någon bearbetning. I många fall är alltså bearbetningen begränsad eller helt frånvarande. I dessa fall skapar företagen värde genom att ta produkter med förhållandevis lågt värde, kanske till och med noll i de fall det rör sig om done-

rade produkter, och höja värdet (skapa mervärde) genom att matcha dem med rätt köpare.

5.2.3. Konsumenters attityd till begagnade varor

Det finns flera undersökningar som undersökt konsumenters attityder och beteenden kopplat till begagnathandeln. Dessa undersökningar (ex. SB Insight 2018, DeJong et al. 2024) belyser vad konsumenter av begagnade varor värderar men också vilka hinder såväl de som handlar begagnat som de som inte gör det upplever för att handla begagnat. Något som lyfts fram i undersökningarna, och i kontakt med branschen, är att konsumenter av begagnade varor värderar miljöaspekten högt. Konsumenterna uppger att de köper begagnade varor för att det är mindre skadligt för miljön. Miljöaspekten är emellertid inte den enda aspekten som är viktig för konsumenter, även pris och möjligheten att hitta en unik produkt lyfts fram.

Uppfattningarna av betydelsen av pris förefaller gå isär. Även om miljöaspekten lyfts fram som viktigast i många undersökningar så pekar företag som utredningen varit i kontakt med på att pris är den enskilt viktigaste faktorn och att de flesta begagnatkunder inte skiljer sig avsevärt från konsumenter av nya produkter. När det kommer till hinder lyfts ofta osäkerhet i utbud och kvalitet fram som begränsande faktorer på utbudssidan medan olika typer av sökkostnader lyfts fram på efterfrågesidan. Handeln å sin sida lyfter att det råder konkurrens om möjligheten att sälja produkterna, vilket pekar på ett otillräckligt utbud.

I Läget i handeln 2024 bedömer Svensk Handel (2024) att begagnatmarknaden kommer växa 11 procent om året de kommande tio åren. Drivkrafterna bedöms vara ökat fokus på miljö, att fler kommer upptäcka prisfördelarna, nya affärsmodeller och ökad kvalitet. I avsnitt 7.4 redogörs för en bedömning av storleken på begagnatmarknaden.

5.2.4. Mervärdesskatterättsliga regler

När en beskattningsbar återförsäljare köper en begagnad vara från en privatperson (icke beskattningsbar person) kan återförsäljaren inte göra avdrag för den mervärdesskatt som belastar varan, dvs. den skatt

som togs ut när privatpersonen köpte varan. En dold mervärdesskatt kan därför sägas ingå i försäljningspriset vid vidareförsäljning av varan. Om mervärdesskatt tas ut på den dolda mervärdesskatten uppstår dubbelbeskattning. För att undvika dubbelbeskattning, får, om kriterierna som beskrivs i avsnitt 6.5 är uppfyllda, reglerna om vinstmarginalbeskattning användas. Då beräknas mervärdesskatt utifrån vinstmarginalen, dvs. skillnaden mellan försäljningspris och inköpspris i stället för på försäljningspriset. Vinstmarginalen beräknas enligt huvudregeln för varje vara för sig. I vissa fall får dock s.k. förenklad vinstmarginalbeskattning användas. Då beräknas vinstmarginalen som skillnaden mellan den sammanlagda försäljningssumman och den sammanlagda inköpssumman under en redovisningsperiod. Det finns dock begränsningar för när förenklad vinstmarginalbeskattning får användas.

5.2.5. Annan lagstiftning på området

Förutom mervärdesskatteregler finns det andra regelverk som påverkar försäljningen av begagnade varor. Det finns regelverk som beskriver hur begagnade varor får säljas och regelverk som påverkar efterfrågan på begagnade varor. Ett regelverk som är exempel på det senare är taxonomiförordningen.

Taxonomiförordningen är ett klassificeringssystem för när en verksamhet anses miljömässigt hållbar. Kopplat till den finns ett regelverk kring hållbarhetsrapportering som beskriver vilka som är skyldiga att upprätta en hållbarhetsredovisning och hur den ska utformas. Regelverket trädde i kraft den 1 juli 2024 genom ändringar i bl.a. årsredovisningslagen (1995:1554), se vidare prop. 2023/24:124. Vissa företag, t.ex. många fastighetsföretag, är angelägna om att kunna visa att de har en miljömässigt hållbar verksamhet. För att förbättra den miljömässiga hållbarheten på verksamheten kan dessa företag efterfråga begagnade varor i stället för nya varor.

Ett annat regelverk som påverkar försäljningen av begagnade varor är lagen (1999:271) om handel med begagnade varor och förordningen (1999:272) om handel med begagnade varor. Där listas de villkor som gäller för att handla med vissa typer av begagnade

varor. Villkoren innebär att för vissa varukategorie r1och viss omfattning av handeln gäller bland annat följande:

- Säljare ska registreras.

- Varor får inte tas emot om säljaren inte kan legitimera sig.

- Polisen måste ges tillträde till lokaler och register.

- Återförsäljaren är skyldig att vänta en månad från dess att varan togs emot till dess att varan lämnas ut eller bearbetas.

5.3. Affärsmodeller

Handel med begagnade varor sker på flera olika sätt, med flera olika affärsmodeller. I detta avsnitt delas handeln med begagnade varor in enligt de affärsmodeller som utredningen identifierat som de vanligaste. Eftersom utredningens uppdrag är att se hur mervärdesskatten, specifikt bestämmelserna om förenklad vinstmarginalbeskattning, kan utformas på ett sätt som förenklar för företagen redogörs även kort för hur mervärdesskatten hanteras i de olika affärsmodellerna. Förutom de affärsmodeller som beskrivs nedan sker en betydande del av handeln med begagnade varor mellan privatpersoner, främst genom olika plattformslösningar, se vidare avsnitt 7.4.4.

5.3.1. Återförsäljning av donerade varor

Aktörerna i denna kategori tar emot donationer av varor som de sedan säljer. I det fall det är ett företag som donerar varor ska dessa som huvudregel uttagsbeskattas, se vidare kapitel 11. När företaget som fått en vara donerad till sig saknas ett inköpspris. Det innebär att de mervärdesskattemässiga konsekvenserna blir desamma med vinstmarginalbeskattning och de allmänna mervärdesskattereglerna.

I praktiken är många av de aktörer som tar emot donerade varor olika typer av ideella föreningar som är undantagna från mervärdesskatt. De redovisar därför i regel inte någon utgående skatt. Ideella

1 T.ex. pärlor, ädelstenar, föremål av guld eller koppar, målningar, konstalster av glas, mopeder, cyklar, fritidsbåtar, utombordsmotorer, kameror, datorer, mobiltelefoner, radio- och televisionsapparater, navigationsinstrument, vapen som inte omfattas av vapenlagen, skidutrustning exkl. kläder, m.m.

föreningar som inte uppfyller inkomstskattelagens krav på att vara allmännyttiga kan dock registrera sig för mervärdesskatt.

5.3.2. Återförsäljning av varor som köpts in från beskattningsbara personer

Företagen i denna kategori kan sälja sina produkter till såväl andra företag som till privatpersoner. Den typen av produkter som kan vara aktuella är t.ex. telefoner eller bilar som tidigare leasats ut till privatpersoner eller företag. Eftersom företag som säljer begagnade varor från andra företag (beskattningsbara personer) har ingående skatt att dra av är vinstmarginalbeskattning inte aktuellt. De hanterar därför sin mervärdesskatt på samma sätt som de flesta andra företag.

Det finns emellertid undantag, t.ex. när varan ursprungligen har köpts in från en icke beskattningsbar person, oftast en privatperson. Ett företag som köper in en vara från ett företag som i sin tur köpt in varan från en privatperson kan tillämpa vinstmarginalbeskattning i de fall företaget som köpte varan från privatpersonen använde vinstmarginalbeskattning vid försäljningen av varan. Om företaget som köpte varan från den icke-beskattningsbara personen i stället använde de allmänna mervärdesskattereglerna vid sin försäljning kan företaget som köper varan göra avdrag för den ingående skatten.

Andra fall där vinstmarginalbeskattning kan bli aktuellt är när ett företag köpt varor från ett företag med en omsättning som inte överstiger 120 000 kronor per kalenderår och som valt att inte vara registrera sig för mervärdesskatt eller om varorna köpts från ett företag som bedriver mervärdesskattebefriad verksamhet, t.ex. ett fastighetsbolag.

5.3.3. Återförsäljning av varor som köpts in från någon som inte är en beskattningsbar person

Företag som säljer varor som de köpt in från icke beskattningsbara personer (i huvudsak privatpersoner) kan delas in i två kategorier. Företag vars huvudverksamhet är handel med begagnade produkter och företag vars huvudverksamhet är försäljning av nya produkter. Den första kategorin kan vara butiker som säljer begagnade möbler

som de köpt in från privatpersoner. Den andra kategorin kan vara butiker där t.ex. sportutrustning eller mobiltelefon som kan lämnas in i en butik som betalning mot en ny vara av samma typ. I båda dessa fall har företagen möjlighet att tillämpa vinstmarginalbeskattning.

5.3.4. Återförsäljning av annans avfall

Vissa aktörer tar aktivt till vara på avfall från olika källor t.ex. återvinningscentraler eller fastighetsbolag som de sedan säljer vidare, eventuellt efter viss bearbetning. När avfall som lämnats in av privatpersoner tas till vara på återvinningscentraler anses inköpspriset vara noll. När företag tar hand om avfall från t.ex. fastigheter eller byggarbetsplatser i syfte att sälja det sker typiskt sett en transaktion som är föremål för mervärdesskatt.

5.3.5. Förmedling av varor i annans namn för annans räkning

Företag i denna kategori förmedlar varor åt andra i annans namn, t.ex. företag som arrangerar nätauktioner. I detta fall tillämpar företaget de allmänna reglerna för mervärdesskatt på förmedlingstjänsten (provisionen) och vinstmarginalbeskattning kan inte tillämpas.

5.3.6. Förmedling av varor i eget namn för annans räkning

Företag i denna kategori säljer varor för andras räkning i eget namn. Ett annat ord för denna typ av verksamhet är kommissionshandel, dvs. att företaget tar ut en avgift (kommission) för att sälja varor åt andra. Många företag som säljer begagnade kläder eller sportutrustning använder sig av denna affärsmodell.

Ur ett mervärdesskatteperspektiv anses kommissionären ha köpt varan i samma stund som kommissionären säljer varan (se vidare avsnitt 6.5.3). Om kommissionären säljer åt en icke beskattningsbar person kan kommissionären tillämpa vinstmarginalbeskattning.

5.4. Sammanfattning

Begagnathandelns funktion skiljer sig inte från andra marknader. Dess syfte är att para ihop köpare och säljare. De senaste åren förefaller konsumenter blivit mer benägna att efterfråga de egenskaper som är förknippade begagnade varor, t.ex. miljömässig hållbarhet och pris. Till följd av detta, och förändrad lagstiftning, bedöms marknaden för begagnade varor att växa de kommande åren.

På marknaden för begagnade varor förekommer flera olika affärsmodeller och typer av aktörer. Den del av begagnathandeln som i huvudsak är av intresse för utredningen är den som bedrivs av kommersiella aktörer. Vinstmarginalbeskattning, som är det regelverk som aktuellt för denna utredning, är heller inte aktuellt för alla affärsmodeller.

6. Nuvarande svenska regler om vinstmarginalbeskattning

6.1. Inledning

Reglerna om vinstmarginalbeskattning finns i 20 kap. ML och utgör tillsammans en särskild ordning för begagnade varor, konstverk, samlarföremål och antikviteter. Bestämmelserna motsvaras av de särskilda ordningarna för begagnade varor, konstverk, samlarföremål och antikviteter som finns i avdelning XII, kapitel 4 i mervärdesskattedirektivet.

Vid vinstmarginalbeskattning är vinstmarginalen och inte försäljningspriset utgångspunkten vid beräkningen av beskattningsunderlaget. Huvudregeln i den särskilda ordningen är att vinstmarginalen ska beräknas för varje enskild vara (normal vinstmarginalbeskattning). Vid förenklad vinstmarginalbeskattning beräknas vinstmarginalen i stället sammanlagt för de varor som har köpts och sålts under en redovisningsperiod. I detta kapitel redogörs för dessa regler och de villkor som ställs upp för att få tillämpa reglerna om vinstmarginalbeskattning.

Eftersom utredningens uppdrag består i att utreda reglerna om vinstmarginalbeskattning för begagnade varor redogörs inte för motsvarande regler gällande konstverk, samlarföremål och antikviteter.

6.2. Reglerna förhindrar dubbelbeskattning

Grunden för mervärdesskattesystemet är att skatt tas ut på mervärdet i varje led i en produktions- och distributionskedja och att köparen ska få göra avdrag för den mervärdesskatt som säljaren debiterat. På så vis övervältras mervärdesskatten till slutkonsu-

menten som inte får göra avdrag för den ingående skatten, se vidare kapitel 3.

Om den förmodade slutkonsumenten (privatpersonen) på nytt skulle placera varan på marknaden genom att sälja den till en beskattningsbar person som handlar med begagnade varor (återförsäljare), är varan belastad med den mervärdesskatt som privatpersonen betalade när han eller hon köpte varan. Denna skatt får återförsäljaren inte göra avdrag för trots att denne ska redovisa och betala mervärdesskatt när varan säljs vidare. En dold mervärdesskatt ingår därför i försäljningspriset när återförsäljaren säljer varan vidare.

Syftet med reglerna om vinstmarginalbeskattning är att undvika denna dubbelbeskattning (prop. 1994/95:202 s. 30). Detta uppnås genom att mervärdesskatt endast tas ut på återförsäljarens vinstmarginal, dvs. skillnaden mellan försäljningspris och inköpspris, minskat med den mervärdesskatt som hänför sig till vinstmarginalen (20 kap. 11 § ML, som motsvarar artikel 315 i mervärdesskattedirektivet). Vid en skattesats på 25 procent utgör beskattningsunderlaget 80 procent av vinstmarginalen. Vid en vinstmarginal om 100 kronor blir mervärdesskatten därför 20 kronor (25 procent × [80 procent av 100 kronor]).

Att reglerna förhindrar dubbelbeskattning kan illustreras med följande exempel.

En beskattningsbar återförsäljare köper in en vara för 1 000 kronor och säljer den vidare för 1 500 kronor. Skattesatsen är 25 procent.

Tabell 6.1 Beräkning av mervärdesskatt enligt allmänna regler och VMB-regler

Allmänna regler VMB-regler

Inköpspris: 1 000 Inköpspris: 1 000 Försäljningspris: 1 500 Försäljningspris: 1 500 Utgående moms: 300 (1 500 – [80 % av 1 500]) Ingående moms: 200 (1 000 – [80 % av 1 000])

Vinstmarginal: 500 (1 500–1 000) Beskattningsunderlag: 400 (80 % av 500) Mervärdesskatt: 100 (25 % av 400)

Summa mervärdesskatt: 100 Summa mervärdesskatt: 100

Om den beskattningsbara återförsäljaren köper in varan från en annan beskattningsbar person ska återförsäljaren redovisa 300 kronor i utgående skatt på försäljningen och dra av ingående skatt på inköpet med 200 kronor. Skatten på mervärdet i detta led är alltså 100 kronor.

Om den beskattningsbara återförsäljaren gör inköpet från en icke-beskattningsbar person (privatperson) och tillämpar vinstmarginalbeskattning beskattas i stället vinstmarginalen minskat med mervärdesskatten. Skatten på mervärdet blir då 100 kronor (25 procent beräknat på 80 procent av 500 kronor). Det är lika mycket som med de allmänna reglerna i mervärdesskattelagen.

En beskattningsbar återförsäljare har alltid rätt att tillämpa de allmänna reglerna i mervärdesskattelagen på en försäljning som omfattas av bestämmelserna om vinstmarginalbeskattning (20 kap. 5 § ML, som motsvaras av artikel 319 i mervärdesskattedirektivet). Om den beskattningsbara återförsäljaren skulle tillämpa de allmänna reglerna i stället för reglerna om vinstmarginalbeskattning skulle den beskattningsbara återförsäljaren i exemplet ovan redovisa mervärdesskatt på totalt 300 kronor (utgående skatt). Detta eftersom det inte finns någon ingående skatt att dra av.

Genom vinstmarginalbeskattning undviks alltså den dubbelbeskattning som annars skulle uppkomma när beskattningsbara personers köper in begagnade varor från privatpersoner och sedan säljer varorna vidare. Skattebelastningen blir därigenom densamma som om inköpet hade gjorts från en beskattningsbar person.

6.3. Normal vinstmarginalbeskattning

Vid normal vinstmarginalbeskattning utgörs beskattningsunderlaget av återförsäljarens vinstmarginal minskad med den mervärdesskatt som hänför sig till vinstmarginalen (huvudregeln). Vinstmarginalen utgörs av skillnaden mellan en varas försäljningspris och varans inköpspris (20 kap. 11 § ML). Motsvarande bestämmelse finns i artikel 315 i mervärdesskattedirektivet. Vinstmarginalen ska alltså beräknas för varje enskild vara för sig. Den beskattningsbara återförsäljaren måste därför identifiera försäljningspriset och inköpspriset för den enskilda varan.

Om inköpspriset för en vara överstiger försäljningspriset för varan uppkommer ingen vinstmarginal som kan beskattas. Denna negativa vinstmarginal får inte avräknas mot eventuell vinst som uppkommer vid försäljning av andra varor eftersom mervärdesskatt ska betalas för varje enskild vara (prop. 1994/95:202 s. 49).

6.4. Förenklad vinstmarginalbeskattning

6.4.1. Beskattningsunderlaget

Förenklad vinstmarginalbeskattning innebär att beskattningsunderlaget fastställs för varje redovisningsperiod. Den sammanlagda vinstmarginalen utgörs då av skillnaden mellan summan av försäljningspriserna och summan av inköpspriserna för den redovisningsperioden (20 kap. 14 § ML). Motsvarande bestämmelse finns i artikel 318 i mervärdesskattedirektivet. Förenklad vinstmarginalbeskattning kan illustreras med följande exempel:

En beskattningsbar återförsäljare köper in en samling med frimärken från en privatperson för 3 000 kronor under januari månad. Under samma månad säljer återförsäljaren frimärken från samlingen för 5 000 kronor. Vinstmarginalen under januari blir 2 000 kronor. Vinstmarginal, beskattningsunderlag och utgående skatt beräknas på följande sätt.

Tabell 6.2 Förenklad vinstmarginalbeskattning

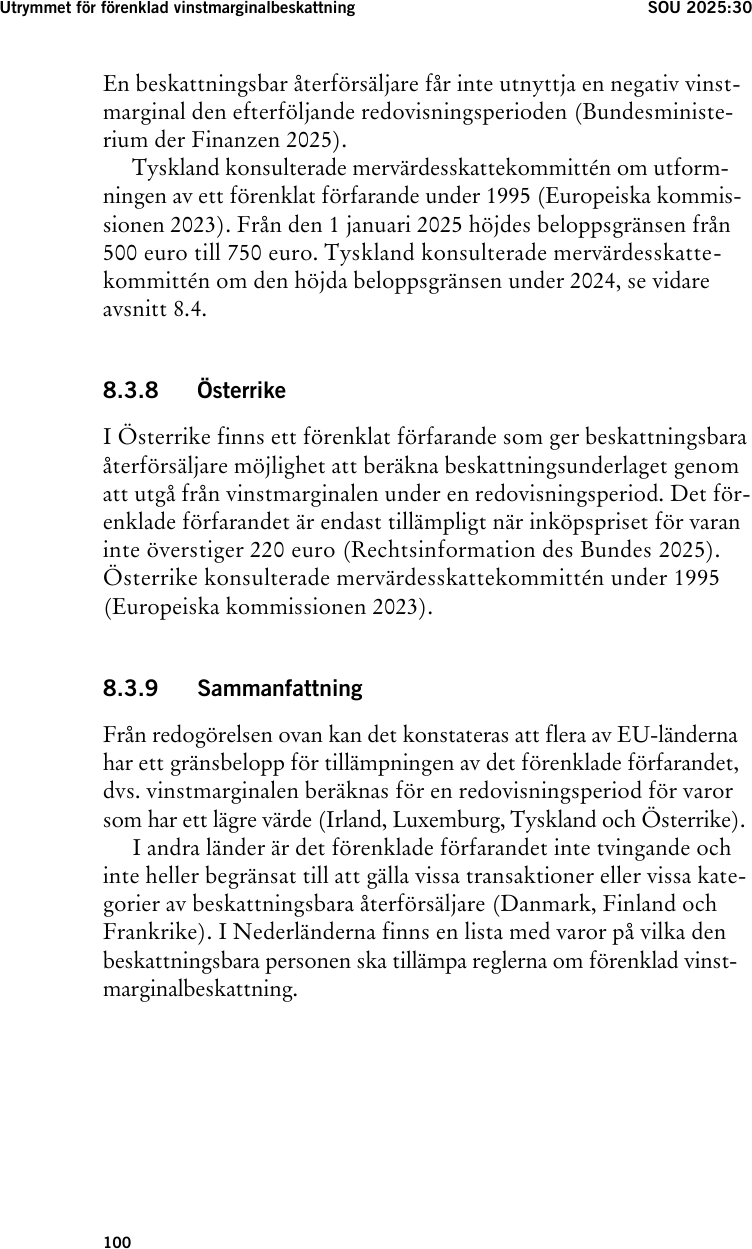

Försäljning januari 5 000 kronor Inköp januari 3 000 kronor Vinstmarginal 2 000 kronor Beskattningsunderlag 1 600 kronor (80 % av 2 000 kronor) Utgående skatt 400 kronor (25 % av 1 600 kronor)